PR

「借地権者の地位に変更がない旨の申出書」は、地代の支払いが行われない場合においても、借地権が消滅しないことを証明し、贈与税の課税を回避するために必要な書類です。

この書類を提出することで、地代のやり取りがなくても贈与税が発生しないことを税務署に伝えることができます。特に、借地権が親族に移転していないことを明確にするために、この申出書は不可欠です。

自分で対応するのは難しいと感じたら

当社及び協力各社(東京・愛知・大阪・沖縄)では、「忙しくて調査できない」「自分で調査すると抜け漏れが心配」という方のために、無料調査・無料相談サービス(初回60分無料)を用意しています。無料サービスだけでも問題が解決することもありますので、お気軽にご利用ください。

追加調査は別途見積りとなりますが、売却の仲介をご依頼いただいた場合は最後まで無料で対応可能です。

「借地権者の地位に変更がない旨の申出書」の提出が必要な場合

借地権の目的となっている土地が借地権者以外の者に取得された場合、速やかに「借地権者の地位に変更がない旨の申出書」を提出する必要があります。土地の所有者が変わった際に、借地権者の地位が変わらないことを税務署に示すために提出されます。

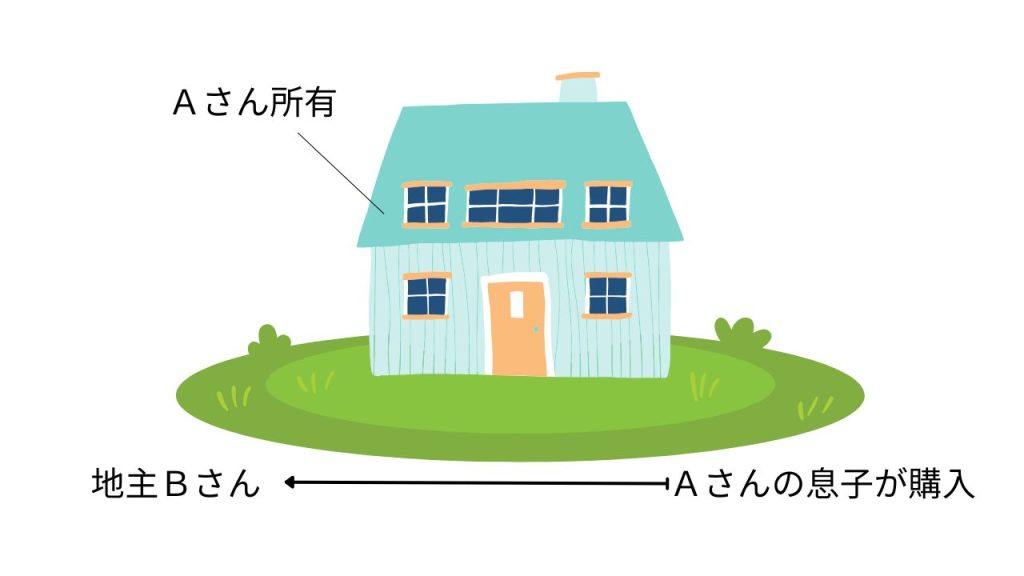

たとえば、上の図のようなケース。

Aさんが借地権付きの建物を所有しており、息子と住んでいるとします。その息子が、土地の持ち主Bさんから土地を購入した場合、かなりの額の贈与税が課税されます。

その理由は、少しややこしいのですが、以下に説明します。

Aさんはもともと「借地権」をもっています。ところがAさんの息子が土地を購入したため、Aさんは地代を支払わなくてもよくなりました。つまり「借地権」を手放した、といわれてもしかたがありません。

するとAさんの息子は、借地権分トクをしているじゃないかという理屈です。

そこで、こういったケースでは、借地権の授受がなくても借地権は消滅していませんと主張するために、「借地権者の地位に変更がない旨の申出書」を税務署に提出します。

提出のタイミング:

底地を借地権者以外の者が取得した後、速やかに提出する必要があります。具体的な期限は定められていませんが、遅延なく提出することが望ましいといえるでしょう。

提出方法:

申出書を作成し、PDF形式に変換の上、e-Taxを利用して提出します。また、書面で作成し、持参または郵送で提出することも可能です。

提出先:

土地の所有者の住所地を所轄する税務署に提出します。

この手続きを怠ると、借地権が消滅し、結果として新たな土地所有者に対して贈与税が課される可能性があります。そのため、該当する場合は速やかに「借地権者の地位に変更がない旨の申出書」を提出することが重要です。

様式ダウンロード(PDF)

「借地権者の地位に変更がない旨の申出書」は、国税庁のホームページからダウンロードできます(PDF)。

また、提出方法や問い合わせ先は以下のページに記載されています。

B1-4 借地権者の地位に変更がない旨の申出手続(借地権者の地位に変更がない旨の申出書)|国税庁

相続時の注意点

「借地権者の地位に変更がない旨の申出書」を提出した場合、借地権は引き続き元の借地権者に帰属します。そのため、借地権者が亡くなった際には、その借地権は相続財産として取り扱われ、相続税の課税対象となります。具体的には、借地権者の相続財産に借地権の評価額が含まれ、相続税の申告時に適切に評価・申告する必要があります。

一方、土地の所有者が亡くなった場合、その所有者の相続財産には、借地権を除いた底地部分のみが計上されます。これは、借地権が依然として借地権者に帰属しているためです。

このように、相続時には借地権と底地の評価・申告が必要となります。

まとめ

「借地権者の地位に変更がない旨の申出書」は、借地権が消滅していないことを税務署に証明するための重要な書類です。特に、借地権が親族や他人に移転していないことを明確にし、贈与税の課税を回避するために不可欠です。

この申出書が必要になるのは、土地の所有者が変わった場合や、借地権者がその土地を直接取得するような場合です。

例えば、借地権者の家族が底地を購入した場合、借地権を消滅させたとみなされ贈与税が課されるリスクがありますが、この書類を提出することでそのリスクを回避できます。

提出の際は、土地の所有者の住所地を所轄する税務署に、e-Taxや郵送などで速やかに申出書を送付します。申出書の様式は国税庁のウェブサイトからダウンロード可能で、迅速に対応することが推奨されます。

また、相続時には借地権が相続財産として取り扱われ、相続税の対象となります。この点を踏まえ、借地権と底地の評価・申告を適切に行うことが重要です。この申出書を利用することで、税負担の軽減やトラブル回避が図れるため、該当する場合には必ず手続きを行いましょう。

自分で対応するのは難しいと感じたら

当社及び協力各社(東京・愛知・大阪・沖縄)では、「忙しくて調査できない」「自分で調査すると抜け漏れが心配」という方のために、無料調査・無料相談サービス(初回60分無料)を用意しています。無料サービスだけでも問題が解決することもありますので、お気軽にご利用ください。

追加調査は別途見積りとなりますが、売却の仲介をご依頼いただいた場合は最後まで無料で対応可能です。